从禾赛科技上市说起,激光雷达背后还有哪些事?

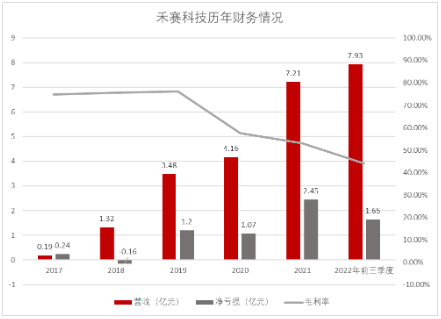

近日,禾赛登陆纳斯达克,成为“激光雷达第一股”,以27.65亿美元的市值,超越国外同行Luminar(市值22.09亿美元)登顶市值榜首。在2022年9月前的三个季度里,禾赛营收达7.935亿元(约1.12亿美元),毛利率高达44%。

不过禾赛在美股上市的背后,却有着两个与之冲突的事件:其一是国外激光雷达环境已惨不忍睹,不少企业在接连亏损、毛利为负、宣告破产和合并中度过了2022;其二是在禾赛上市前几天,我国商务部将激光雷达纳入了《中国禁止出口限制出口技术目录》。

对应以上两个事件,难得不让人好奇两个问题,第一是禾赛凭什么在一片萧条的国外市场鹤立鸡群,未来又有什么挑战?第二是国产激光雷达未来的路子要走向何处?接下来,本文就针对以上两个问题进行简单分析。

禾赛上市背后

国际激光雷达市场四大现象

2016年,禾赛正式布局车端业务,同年10月开发出第一款激光雷达产品,但水花不大。直到2017年4月,禾赛研发出首款国产激光雷达产品Pandar 40,通过更高的性价比,拿走Velodyne同类产品HDL-64E的部分市场,一边实现了国产激光雷达“零”的突破,另一边还跻身至百度自动驾驶供应链。此后,随着搭载辅助驾驶功能的汽车不断出产,且新能源车市场迎来爆发式增长,禾赛进一步丰富产品线,又拿下了大量订单。

目前,禾赛是全球市场份额最高的车载激光雷达公司。2021年,据分析机构Yole统计美国激光雷达公司市场份额排名的数据,禾赛市场份额为5%,排名世界第一。由于处在国内汽车市场的高速发展的风口上,禾赛通过积极布局国内市场,理所应当地顺利“飞了起来”,通过其招股书数据也不难发现,其主要市场是在国内。

禾赛科技主营构成

(来源:东方财富网)

但禾赛毕竟是在国外上市,光是这一点,就让人不禁想了解国外行情,也让人好奇整个国际激光雷达的市场如何。而通过查阅和汇总相关信息,笔者发现了几个有意思的现象。

现象一:国外相关产业颓势尽显

2022年全年,国外知名的激光雷达企业破产了5家,包括6月的Solutions Fast和Enjoy Technology Inc;9月的Ibeo;11月的Radius;12月的Quanergy System。其中值得一提的是,Ibeo是成立于1998年的激光雷达“鼻祖”企业,而Quanergy Systems在一年前才刚通过SPAC模式上市成功。

此外,激光雷达过去的老大哥Luminar在2022年前三季度营收只有0.3亿美元,毛利率为负;而曾经一款激光雷达芯片卖到75000美元的Velodyne,在2022最后一个季度的股价连1美元都不到,无奈选择了与股价同样低迷的Ouster合并。

可以看出,激光雷达产业在国内蓬勃发展的同时,却在国外如死灰一般绝望,甚至连Ibeo这样的“行业泰斗”都选择了放弃。有行业从业者表示,究其原因,是市场出现了问题。

现象二:国外市场空间小

其实对于Velodyne等之前业务有所起色的企业而言,活不下去的更大原因来自于客户,据了解,Velodyne的最大客户百度Apollo因为与禾赛合作后,便取消了在Velodyne下的订单。然而这算作是致命一击的原因为,国外几乎找不到对激光雷达需求量较大的客户,也反映了国外激光雷达市场空间小的问题。

从市场的角度来说,国外车企对激光雷达的需求非常低。目前只有奔驰、奥迪、宝马、丰田、本田、沃尔沃、大众7家品牌共计8款车型搭载了激光雷达。而在量产信息上,尽管国外知名激光雷达企业Velodyne、Innoviz、Luminar、Valeo和Cepton都陆续拿到了部分主流车企的订单,但真正开始规模化出货并装车的还只有Valeo。

与之相反的,是国内猛增的市场空间,从外企没法到国内找增量的情况不难看出,在零部件国产化的趋势下,国内企业的竞争力已非常强。

现象三:国内企业竞争大

刚刚过去的2022年,被称为“激光雷达上车元年”。数据显示,2022年1-11月,中国市场(不含进出口)乘用车前装标配搭载激光雷达9.84万台。

搭载激光雷达的车型

(来源:赛博汽车)

从国内车企的情况来看,2022年交付的车中,包括蔚来、小鹏、威马等品牌有近20 款车型搭载了激光雷达,但此类车型都偏高端,一来出货量不够大,二来每辆车搭载的激光雷达数量也不多(大多车型只有1颗)。

另一方面,国内激光雷达企业正飞速发展,并持续得到资本青睐,除禾赛外,速腾聚创、镭神智能、一径、北醒、牧镭激光、洛微、锐驰智光等等,在2022年都拿到了不少融资,一定程度上加大了国内激光雷达市场的竞争强度。

而在这样激烈的竞争环境里,车企同样给足了压力。

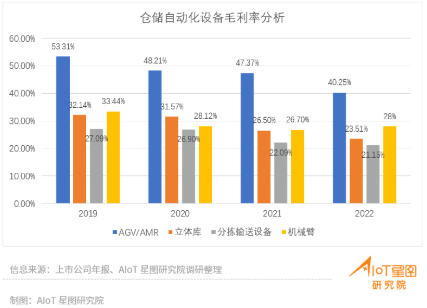

现象四:车端高毛利率不再有

车端市场的激光雷达除了需求量小且竞争激烈外,还有毛利率正不断被挤压的情况。随着特斯拉开始大降价,AITO问界、小鹏、蔚来等多家车企也开展了降价促销活动,能看出车端市场已打起了价格战,而为保证自身盈利,压低成本变成了各车企的重点任务。与此同时,激光雷达作为车中昂贵的部件,也不得不以价格换产量。

随之,高毛利率的盛况将很快消失。从禾赛的财务数据中也不难察觉这点,从2017年到2022年末,禾赛出货量超10.3万台激光雷达,仅去年就占了8.04万台,但公司毛利率则从2019年的70.3%,一路下降到去年前三季度的44%。同样,这背后是禾赛首先开始了压缩成本的行动,据了解,其产品平均单价从2019年的1.74万美元,下降至2021年的8000美元,2022年前三季度是3100美元。

禾赛科技历年财务情况

(来源:禾赛科技招股书)

不过,虽然上文提到了种种不利现象,但禾赛始终保持着非常高的出货量。市场研究公司Yole统计,2018年~2022年7月,禾赛用于辅助驾驶的激光雷达,在汽车前装市场以27%的出货量排名第一。据了解,在产能建设上,禾赛位于上海嘉定的自建工厂,可支持激光雷达产品AT系列月产2万台,非AT系列年产3.5万台的产能;而“麦克斯韦”超级智造中心将于2023年全面投产,其年产能更是高达百万台。

但是无论是市场环境还是企业产能,在一个问题前都无足轻重,即文首提到的国家商务部禁止激光雷达技术出口的问题。

禁止技术出口背后

激光雷达广泛的应用场景

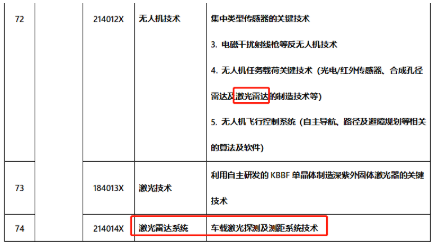

日前,国家商务部发布关于《中国禁止出口限制出口技术目录》(简称“《目录》”,下同)修订公开征求意见的通知,拟将新增7项禁止或限制出口的技术,其中,激光雷达技术赫然在列。

激光雷达被列为禁止出口技术

(来源:《中国禁止出口限制出口技术目录》)

在《目录》发布不久后,“激光雷达第一股”禾赛在美股高调上市。让人诧异却又好奇的是,禁止出口和美股上市会是一对互斥事件吗?直到笔者关注到激光雷达其它的应用场景,才明白《目录》并非针对某个企业,也无需过度解读。

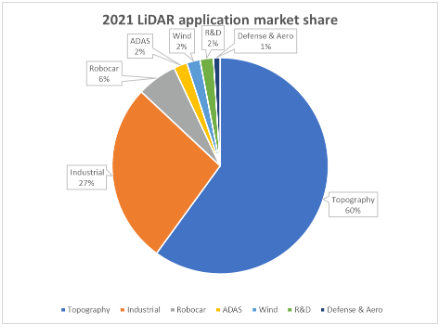

据相关报告显示,地形测绘是激光雷达最大的应用场景,占比60%;随后是工业场景,占比27%,而无人驾驶出租车、ADAS(高级驾驶辅助系统)、风能和国防等场景仅占剩余的13%。

2021年激光雷达应用市场

(来源:Yole)

提到地形测绘,便能理解为何激光雷达技术要被限制出口,毕竟事关国土安全。在该应用场景中,尤其无人机+激光雷达这一组合,在空间环境测绘、林业资源调查及战区情况勘测等方面发挥着巨大作用。

不过值得一提的是,虽然技术被禁止出口,但相关产品仍能卖到国外。

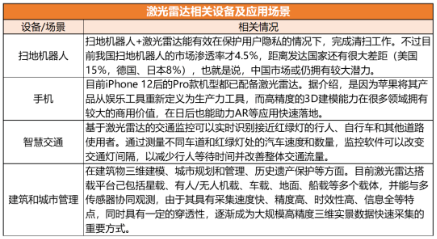

同时在上图中也不难发现,虽然车载、无人机应用近年来比较受关注,但激光雷达的应用却远不止于此,相关产品还可嵌入更多设备,提供更多且更具有市场潜力的应用场景。

激光雷达相关设备及应用场景

不过,应用场景虽能提供非常大的增量,但不得不说,激光雷达技术高额的成本,仍是掣肘其加速落地的原因。只是如今最新国产技术——纯固态激光雷达已有量产的苗头,或为激光雷达市场带来了一轮新的革命。

技术迭代背后

决定激光雷达的未来走向

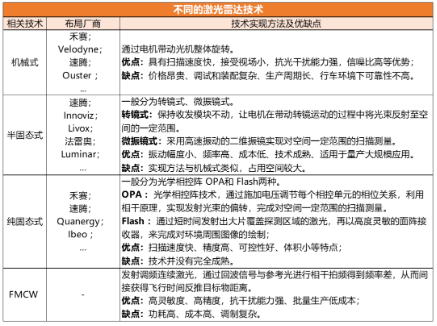

据了解,目前包括禾赛、速腾聚创等各大厂商都在争相布局纯固态激光雷达,预计2023年下半年开始量产交付。

当下,基于半固态技术的激光雷达是主流方案,但无论在技术还是成本上,半固态技术都与纯固态技术有较大差距。根据相关调研,光源为1550nm的半固态雷达成本超1000美金;而纯固态FALSH雷达未量产情况下,成本最低约200美金,量产后或降至100-150美金。

据介绍,纯固态激光技术,是我国在国际上为数不多的从材料源头直到激光系统集成拥有整体优势的高技术领域之一。同样,笔者也对激光雷达的其他技术进行了整理,以供参考。

不同的激光雷达技术

(来源:网络)

简单来说,随着技术的迭代,激光雷达还有较大发展空间。同样,作为禁止出口技术,在国产化的大趋势下,激光雷达或将成为我国的一张王牌。而在未来,激光雷达与其他传感器的融合(包括相机、雷达、超声波等),还可实现更加全面、准确的环境感知和定位。伴随更多的应用场景被开发,激光雷达的出货量也将进一步提升。

登录

登录

注册

注册